共働き世帯が増え続ける昨今において、夫婦それぞれで住宅ローンを借りるペアローンの存在感が増しています。しかし、ペアローンは夫婦それぞれの収入を基に借り入れるため借入額が膨らみがちで、住宅ローン返済のリスクが増す可能性も少なくありません。

ペアローンが増えている背景やリスク、そしてリスクを低減できるペアローン団信について紹介します。

ペアローンが注目される背景

ペアローンとはマイホーム購入において、夫婦それぞれが住宅ローンを組むかたちの借り入れ方法です。夫婦それぞれの収入に応じた額を借り入れできるため、単独で借り入れするよりも大きな金額を借りやすいです。なお、親子でペアローンを組む方法もありますが、ここでは夫婦でペアローンを組むことを前提にペアローンについてお伝えします。

ここ数年、物件価格は上昇しています。住宅金融支援機構の「フラット35利用者調査」では、住宅購入の所要資金は新築マンション、建売住宅、注文住宅等において上昇傾向です。

また、結婚や出産によって仕事を辞める女性は減っており、共働き世帯は右肩上がりに増加しています。夫婦それぞれが収入を得ているのであれば、マイホームという大きな買い物を夫婦で購入(借り入れ)するのは自然なことと言えるかもしれません。

このような背景により、ペアローンが注目されています。特に若い世代ではペアローンの利用が増えているのです。

ペアローンのリスクと団信

ペアローンに限らず住宅ローンは返済期間が長いため、返済途中に亡くなってしまうことや、病気やケガで収入が下がるリスクがあります。そのようなリスクを抑える手段のひとつが団信です。

団信とは

一般的な団信(以下、通常団信)の特徴は次の通りです。

・住宅ローン専用の保険

住宅ローンの契約者に万が一のことがあったときに住宅ローン残高と同額の保険金が支払われることで、住宅ローンがゼロになる保険です

・基本保障は「死亡」「高度障害状態」

通常団信は「死亡」「高度障害状態」になった場合に保障が受けられます。

・保障を厚くすることも可能

取り扱いは金融機関ごとに異なりますが「3大疾病」「がん」「入院保障」といった特約によって、より手厚い保障が受けられる団信もあります。

ペアローンを組む場合のリスク

住宅ローンの返済リスクを抑えることができる団信ですが、夫婦それそれが住宅ローンを借りるペアローンの場合、通常団信ではリスクを抑えきれないかもしれません。

というのも、通常団信でペアローンを組む場合は、それぞれの借り入れを対象とした団信に加入します。つまり、自身の借入額しか保障されないのです。

仮に、夫婦がそれぞれ4,000万円の住宅ローンを組んで通常団信に加入し、返済後すぐにパートナーに万が一のことがあった場合はどうでしょう。パートナーの借入分はゼロ円になりますが、自分の住宅ローン約4,000万円はまるまる残ってしまいます。

もしかしたら、働いているので自分の住宅ローンが残るのは問題ない、と考えるかもしれません。しかし、パートナーがいなくなったことで状況が変わることが考えられます。

例えば、お子さんのいる方の場合、パートナーがいない状況で仕事・家事・育児を行うのは簡単ではないでしょう。残業ができなくなったり、出張ができなくなったりすることで収入が減る可能性がありますし、場合によっては転職が必要になるかもしれません。

もともとペアローンは単独で借りるよりも、借り入れ金額が膨らみがちです。死亡や高度障害といった特別なケースでなくとも何かの事情で世帯年収が減ると一気に返済が苦しくなる点も考慮しなければなりません。

ペアローン団信のメリットと注意点

ペアローンが増えている中でペアローン団信の必要性が高まり、取り扱う金融機関も徐々に増加しています。ペアローン団信を検討する方向けに、メリットと注意点を紹介します。

ペアローン団信のメリット

ペアローン団信とは、夫婦のいずれか片方に万一のことが起こった場合に、その者の住宅ローンだけでなくパートナーの住宅ローン借入残高もゼロになる団信です。

ペアローンを組んだ場合における、通常団信とペアローン団信の違いは以下の通りです。

前項でも述べたように、パートナーが死亡・高度障害状態になると、家事育児等の負担が増える可能性があります。残された側の肉体的・精神的負荷も軽視できません。それ以前と同じように働けなくなり、残された配偶者の年収が下がる可能性があります。

しかし、ペアローン団信があれば住宅ローンに関してはその後の返済を考慮しなくてよくなります。また、住宅ローン残高がゼロになるので、自宅を売却して「実家の近くに引っ越す」「コンパクトな住まいに住み替える」といった選択肢も取りやすくなります。

今はまだペアローン団信の取り扱いがある金融機関は少ないです。ですが、住宅金融支援機構の「2023年度 住宅ローン貸出動向調査結果」では住宅ローンに付帯するサービスについての問いに対して、「従来より保障内容等を充実させた団体信用生命保険の提供」との答えが8割を超えました。団信は多くの金融機関が注目するサービスであり、今後ペアローン団信を取り扱う金融機関は増加すると考えられます。

また、以前はペアローン団信といえば「(夫婦双方の)死亡・高度障害」のみを保障するのが一般的でした。しかし最近はがん特約が付くような、保障が厚いタイプのペアローン団信も登場してきました。

・みずほ銀行 「ペアローン団信(がん保障付き)」

・PayPay銀行 「ペア連生がん50%保障団信」「ペア連生がん100%保障団信」

※どちらも疾病保障(入院時)、自然災害補償などが付帯

・りそな銀行 「がん特約付きペアローン型団信」※2024年10月1日より取り扱い開始

ペアローン団信の注意点

ペアローン団信は保険料がかかります。保険料の支払方法は住宅ローンに団信保険料相当額の金利が上乗せされる「金利上乗せ型」が多いです。なお、通常団信では別途金利が上乗せされることは少なく、通常の住宅ローン金利に含まれていることが多いです。

ペアローン団信の金利は一般的に年「0.18%~0.2%」程度が上乗せされます。仮に年0.2%の金利が上乗せされた場合、返済額はどの程度変わるのでしょう。

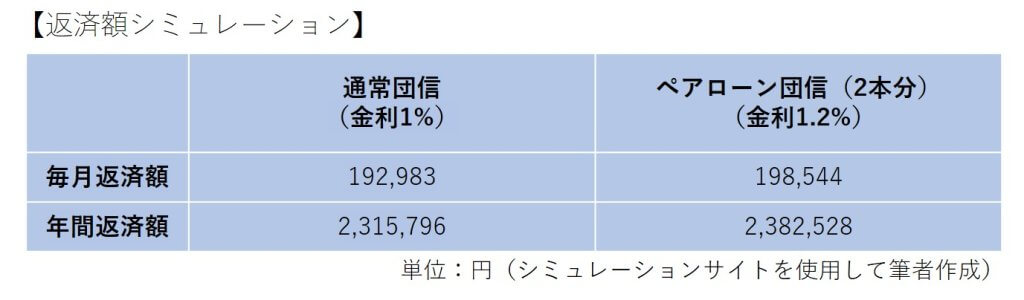

【通常団信とペアローン団信の返済額の差】

<前提条件>

通常団信

・借入額6,000万円

・適用金利 1%(金利上乗せなし)

ペアローン団信

・借入額3,000万円×2本(世帯の借入総額6,000万円)

・適用金利 金利1.2%(ペアローン団信により0.2%の上乗せ)

※どちらも借入期間は30年、金利は全期間固定金利とする

上記のケースにおける年間返済額の差額は約66,700円です。さらに、総返済額の違いは約200万です。

もともと返済額に余裕がないと、金利を上乗せできずペアローン団信を付帯できないかもしれません。そのためペアローン団信にも加入したい場合、借り入れを検討している段階から、金利を上乗せした返済額を確認しておきましょう。

借り入れ金額が大きくなりがちなペアローンだからこそ、返済額を正確に見積もり、無理なく返済していくことが大切です。

ペアローン団信でパートナーの死亡リスクに備えるだけでなく、借り入れ金額に余裕を持たせることや、ライフスタイルや働き方の変化によって収入が減ることも想定した返済計画を立てるなど、総合的な視点で返済リスクを抑えていきまししょう。

まとめ

ペアローン団信を活用した返済計画で家計リスクを抑えよう

共働き世帯において、夫婦が協力して住宅ローンを組むペアローンは自然な選択肢と言えます。しかし夫婦で住宅ローンを組むと借り入れ金額が膨らみがちで、万が一の時の返済リスクが大きくなる点に注意が必要です。

リスクを抑えるためにもペアローン団信の検討をおすすめしますが、金利が上乗せされることで返済額が変わるため、返し続けていけるように余裕をもった返済計画を立てることが大切です。

★2024年7月27日現在の情報です

(執筆:横山晴美)

★家計関連記事一覧はこちら★

みらいに役立つ無料メルマガ配信中

無料相談のお申し込みはこちら