小さな子どものいる家で、お金の不安といえば教育費。1人あたりにかかる教育費は、進路によって違えど、数百万~数千万円かかると言われており、怯えている家庭も多いのではないでしょうか?

そんななか大きな手助けになるのが児童手当。所得制限を超えなければ、生まれてから中学校卒業までに、1人あたり、総額約200万円もらうことができます。

しかし、所得制限を1円でもオーバーしてしまうと、児童手当は減ってしまったり、もらえなくなってしまいます。今回は、児童手当の所得制限ギリギリの人ができる対策をご紹介します。

児童手当の所得制限はいくら?

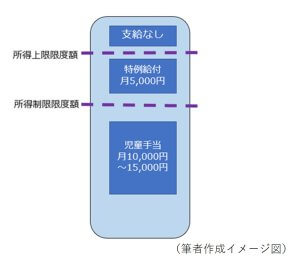

児童手当は、0歳から中学校卒業までの子を養育している保護者の「児童手当で扱う所得」が所得制限限度額以下であればもらえる給付金です。給付金の金額は、3歳未満は一律15,000円/月、3歳以上小学校終了前は10,000円/月(第3子以降は15,000円/月)、中学生は一律10,000円/月です。

もし所得制限限度額を超えてしまった場合でも、所得上限限度額以内であれば特例給付として5,000円/月をもらうことができます。しかし、この所得上限限度額も超えてしまうと、まったく給付金をもらうことができなくなってしまいます。

共働きの場合、夫婦の所得の合算ではなく「夫婦のうち高い方の所得」で判断されることも注意したいポイントです。

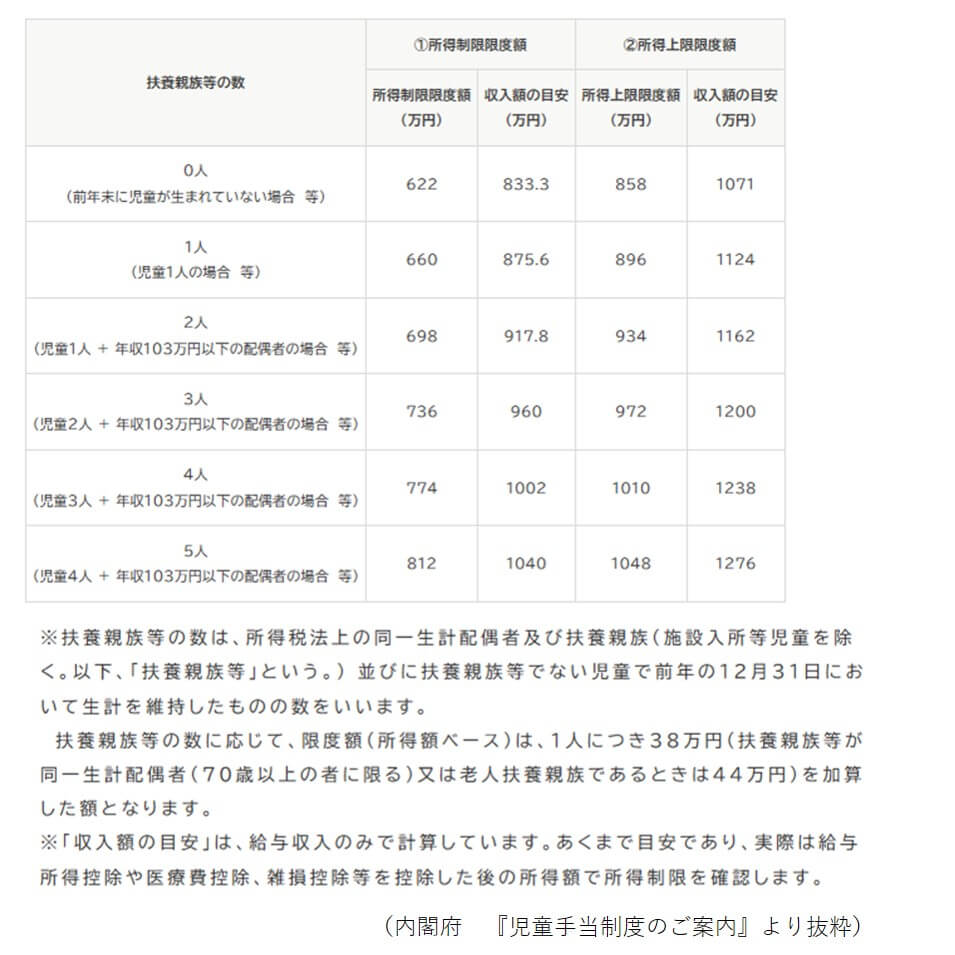

所得制限限度額や所得制限上限額は、扶養親族等の人数により変わりますので、以下の表をご参考にしてください。

児童手当で扱う所得はどうやって計算されるの?

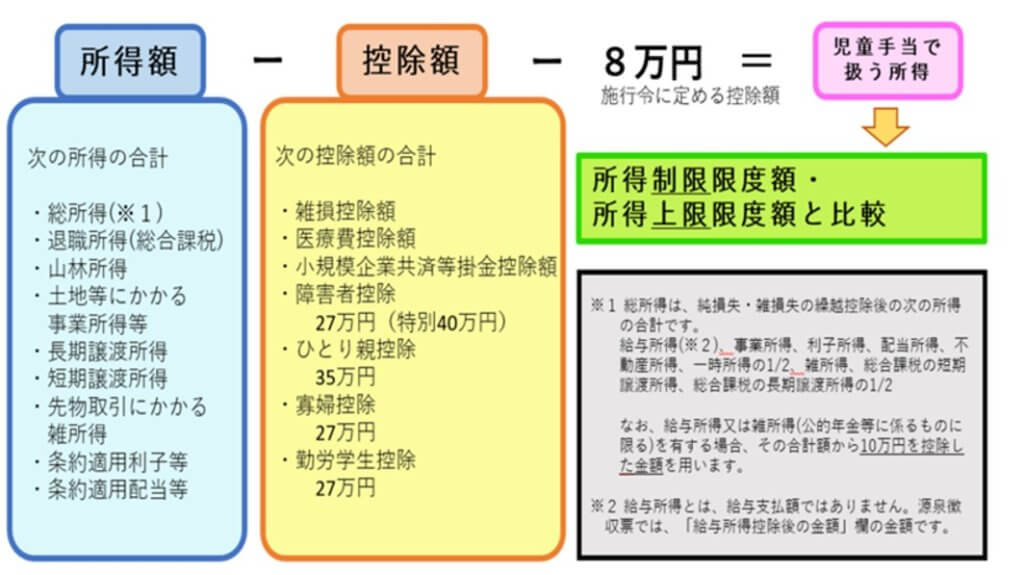

では、「児童手当で扱う所得」というのはどのように計算されるのでしょうか。計算の根拠を理解していないと、制限内に収まっているかわからなくなってしまいます。

(横浜市HP参照:児童手当-所得の基準額について 横浜市 yokohama.lg.jp)

(横浜市HP参照:児童手当-所得の基準額について 横浜市 yokohama.lg.jp)

まず、所得についてですが、会社員であれば、額面ではなく給与所得控除後の金額が「児童手当で扱う所得」を計算する際の所得額となります。副業などで他の収入がある場合や株取引の配当所得(総合課税の場合)、不動産所得なども含めますが、株取引の譲渡所得は含まれません。

所得税を計算する際も、所得額から所得控除額を差し引いて、課税所得金額を算出しますが、「児童手当で扱われる所得」はこの課税所得金額とは異なります。大きな違いは控除できる項目の種類です。

課税所得金額を計算する際に控除できる項目は15種類あるのに対し、「児童手当で扱う所得」を計算する際に控除できる項目は7種類しかありません。

例えば、社会保険料の金額が所得から控除できる「社会保険料控除」は、「児童手当で扱う所得」には入っていません。そのため「社会保険料控除」の金額に算入できる「国民年金基金(自営業者の年金制度)」の掛金をいくら増やしても、「児童手当で扱われる所得」を減らすことはできないのです。

この7種類の中から “人”に関する控除(障害者控除・ひとり親控除・寡婦控除・勤労学生控除)を除いた、3つの控除を利用して限度額ギリギリの時にできる、所得を引き下げる方法をご紹介します。

見直すべきは3つの控除項目

小規模企業共済等掛金控除

小規模企業共済等掛金控除は、小規模企業共済やiDeCoに加入している人が、拠出した金額のすべてを所得額から控除できる制度です。以下の2つの掛金が、控除の対象となります。

・小規模企業共済の掛金

小規模企業共済は、会社役員や自営業の方の退職金のような役割をする制度です。自営業の方等が、小規模企業共済へ毎月掛金を支払うことで、廃業時や引退時に備えることができます。掛金は、1ヵ月で最大7万円拠出できるので、年間で最大84万円控除することができます。

・iDeCo(個人型確定拠出年金)の掛金

iDeCoとは、公的年金に上乗せする私的な年金制度です。個人が掛金を拠出し、自分で運用して、老後に元本と運用益(※)を受け取る仕組みです。

(※)運用成果によっては、元本を下回る場合もあります。

自営業の方であれば、毎月の掛金として最大6万8000円拠出することができ、年間で81万6000円の控除ができます。一方、会社員の方も企業年金がない場合は、毎月の掛金を最大2万3000円拠出することができ、年間27万6000円の控除ができます。

2つとも、掛金全額が控除できるので、大きく所得を引き下げられますね。

医療費控除

医療費が1年間で10万円を超えた場合、1年間で支払った医療費(保険金などで補填された金額を除く)から10万円(※)を差し引いた金額を、所得額から控除することができます(最大200万円まで)。

(※)その年の総所得金額等が200万円未満の人は総所得金額等の5%の金額

例えば、25万円の医療費がかかり、10万円の保険金をもらった場合は、「25万円-10万円-10万円」となり、5万円の控除を受けることができます。

生計を一つにしている家族なら同居していなくてもまとめることができ、病院までの交通費や薬局で購入する風邪薬なども申請できます。所得制限をわずかに超えてしまいそうな時は改めて見直してみましょう。

雑損控除

災害や盗難などで損害を受けた場合に利用できる控除で、震災や火災の他にも、害虫被害や盗難・横領なども対象です。

雑損控除の金額は以下の(1)と(2)のうち、大きい金額となります。

(1)差引損失額※-総所得金額等×10%

(2)差引損失額のうち災害関連支出の金額-5万円

※差引損失額=(損害金額 + 災害等に関連したやむを得ない支出の金額 - 保険金などにより補填される金額)

損失額が大きくてその年の所得金額から控除しきれない場合は、翌年以後3年間を限度に繰り越すことができるので、よく理解しておくことが必要です。

さいごに

医療費控除や雑損控除は改めて見直しをすることはできても、自分の意志で増やすことは難しいものです。しかし、小規模企業共済やiDeCoは掛金によって控除金額を増やせるので、自分次第で大きく控除額を変えられます。

来年の「児童手当で扱う所得」が制限限ギリギリのご家庭は、一度試算してみて、年が始まったなるべく早い段階でiDeCoや小規模企業共済を始めることをお勧めします!

★2023年1月30日現在の情報です

(執筆:渡部 ナオコ)

★家計関連記事一覧はこちら★

みらいに役立つ無料メルマガ配信中

無料相談のお申し込みはこちら

※こちらの記事もおすすめです