毎年5月~6月頃になると受け取る「住民税決定通知書」。あまり詳しく見たことがないという人も多いのではないでしょうか。しかし、「住民税決定通知書」を確認しないと、前年におこなった「ふるさと納税」や「iDeCo」の節税効果が、ちゃんと反映されているか知ることができません。

今回は「住民税決定通知書」の見方やチェックすべきポイントを詳しく紹介します。ポイントをおさえて、ぜひ確認してみてくださいね。

住民税とはどんなもの?どうやって納めているの?

住民税とは、都道府県民税と市町村民税を合わせた一般的な総称です。都道府県民税は都道府県が、市町村民税は市町村が徴収し、行政サービスを行うための財源になります。

住民税の金額は、前年の1月1日から12月31日の1年間の所得金額に応じて決まります。所得税とちがって、住民税を納めるのは、所得を得た年の翌年になるのが特徴です。

その決定された税額のお知らせである「住民税決定通知書」が、5月から6月頃に住んでいる地方自治体から発行されます。

住民税には普通徴収と特別徴収という2種類の徴収方法があり、通知書の送られ方・納税方法が異なります。

<納税方法その1:普通徴収>

普通徴収の対象となる人は、個人事業主や自営業、年金取得者、一定以上の所得のある学生(※)です。会社員や公務員は対象ではありません。

普通徴収の場合、毎年6月前半頃に、各自治体から納税者に「住民税決定通知書」が直接送付されます。この納付書を使用して、銀行やコンビニで納付します。一括で納めるか、年4回に分けるか選択できます。

(※)年収約100万程度がボーダーラインと言われていますが、各自治体によって異なるので発行元の自治体に確認することをお勧めします。

<納税方法その2:特別徴収>

会社員や公務員などの給与所得者は、特別徴収という方法で住民税を納めています。特別徴収とは、会社など事業所が毎月の給与から住民税を天引きして、各自治体に納付する方法です。特別徴収の場合は勤務先に「住民税決定通知書」が送付されるため、対象者は勤務先からこの通知を受け取ります。こちらも大体5月~6月には対象者の手元に届きます。

とはいえ、給与所得者が必ずしも特別徴収にしないといけないわけではありません。確定申告の際に普通徴収か特別徴収か選ぶことができるので、もし副業で得た所得の情報を勤務先に知られないようにしたい場合などは、普通徴収にしておけば、大丈夫です。普通徴収にするには、確定申告の際、第二表の「自分で納付」に〇をつけましょう。副業の所得が少なく確定申告を行う必要がない場合は、役所での手続きが必要です。

「住民税決定通知書」はどこを見ればいいの?

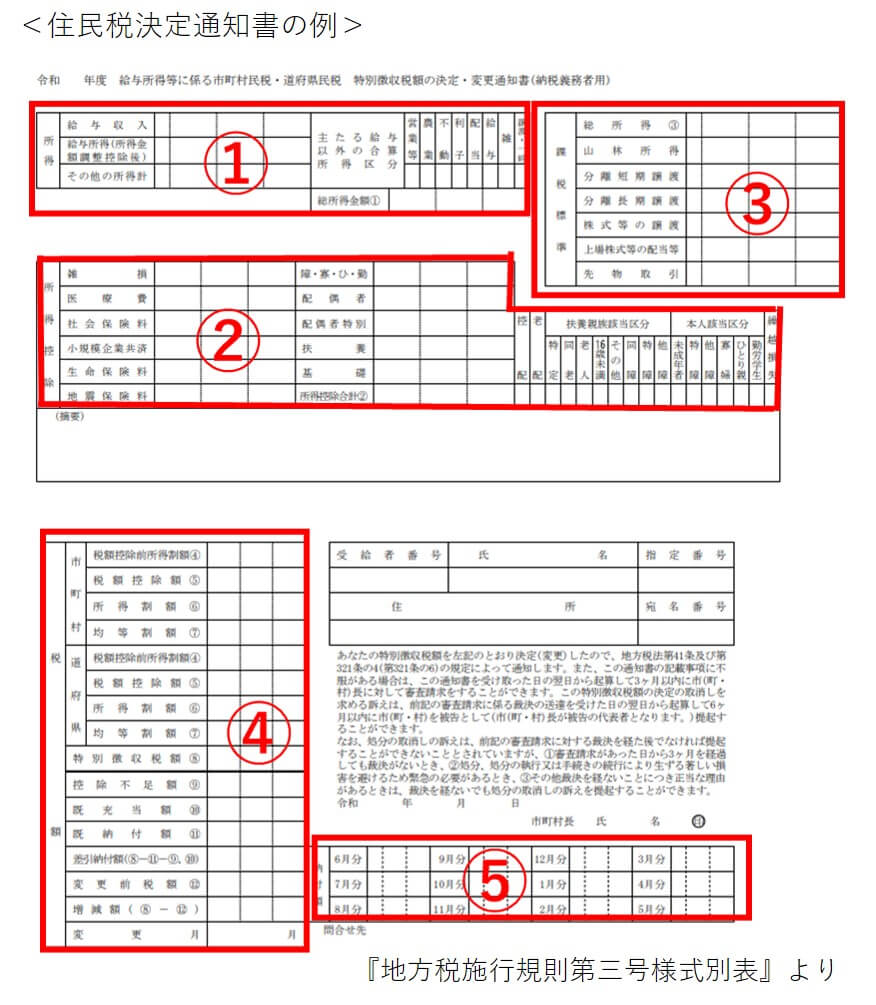

では、実際に「住民税決定通知書」のどこに何が書いてあるのか、なにをチェックすればよいのか見ていきたいと思います。特別徴収用の通知書を例に見ていきますが、普通徴収用も記載内容は大きく変わりません。

① 所得欄

「給与収入」には、前年の1月1日から12月31日の年収に該当する金額が記載されています。そこから給与所得控除を差し引いた金額が「給与所得」として記載されています。

もし、給与所得以外に所得がある場合は、その金額が「その他の所得計」に記載され、「主たる給与以外の合算所得区分」の欄に〇が付されます。

「総所得金額①」が「給与所得」と「その他所得計」の合計になります。

・「給与収入」が源泉徴収票の支払金額と一致しているか

・「給与所得」が源泉徴収票の給与所得控除後の金額と一致しているか

・「その他の所得の金額」と「所得区分」が確定申告書の金額と所得区分と一致しているか

② 所得控除欄

前年の所得から控除された、社会保険料控除や医療費控除、扶養控除が記載されます。「住民税決定通知書」に記載されている所得控除金額は住民税の所得控除金額になるため、源泉徴収票に記載されている控除額とは違っているものもあるので注意が必要です。

・「医療費控除」が確定申告書の金額と一致しているか

・「小規模企業共済控除」がiDeCo等の掛金と一致しているか

・「生命保険料控除」は所得税の所得控除の上限は12万に対し、住民税の所得控除の上限は7万円のため、源泉徴収や確定申告の金額と一致しないケースあり

・「地震保険料控除」は所得税の所得控除の上限は5万に対し、住民税の所得控除の上限は2.5万円のため、源泉徴収や確定申告の金額と一致しないケースあり

③ 課税標準欄

「総所得③」の欄に記載されるのは、「総所得金額①」から「所得控除合計②」を差し引いた金額です。

この総所得③に「課税標準欄」のほかに山林所得や株式等の譲渡などを加算した金額が、住民税の課税対象の所得になります。給与所得だけの人は総所得③のみが記載されています。

④ 税額欄

ここに最終的な住民税の金額が記載されています。

住民税の金額には均等割と所得割があります。均等割は、所得に関係なく均等に負担しなくてはいけない税額になります。この金額は都道府県や市区町村ごとに異なります。例えば、神奈川県横浜市の場合、神奈川県の県民税1800円と横浜市の市民税4400円を合わせた5200円になります。

一方、所得割は③の課税標準額に住民税の税率を掛けた金額です。先ほどと同様、神奈川県横浜市を例に見た場合、県民税率が2.025%、市民税率が8%となっているので、③の課税標準額に10.025%を掛けた金額が所得割として払う税額となります。

均等割の金額や所得割の税率は各市区町村のHP等で確認することができます。

・均等割額⑦の市民税と県民税が、住んでいる都道府県や市区町村が公表している金額とあっているか・税額控除前所得割額④に、均等割額と所得割額(課税標準額×税率)を合わせた金額が記載されているか・税額控除額⑤に以下の金額が控除されているか

(a)ふるさと納税の寄付金額が控除されているか

・ワンストップ特例制度を利用した場合

ふるさと納税した金額-2000円

・確定申告を利用した場合

ふるさと納税した金額―確定申告で所得控除され、還付されている金額-2000円

(b)所得税から引ききれなかった住宅ローン減税が控除されているか

12月31日の住宅ローン残高×0.7%-所得税において還付された金額

(c)総合課税を選択して確定申告した場合に受けられる配当所得が控除されているか

⑤ 納付欄

納付欄には、6月からの各月に給与から差し引かれる住民税額が記載されます。住民税額を12で割った金額が各月に割り振られますが、差額が発生した場合には、6月分の納付額で調整されます。

さいごに

いかがだったでしょうか?なんとなくは見ているけど、あまり詳しく見たことはないという人でも、見るべきポイントを押さえれば、そんなに難しくはありません。iDeCoであれば小規模企業共済の欄、ふるさと納税と住宅ローン減税であれば税額控除額⑤の欄をチェックしてみてください。

万が一正しく控除されていなかったり、不明な控除額があったりした場合は発行元の自治体に問い合わせてみるとよいでしょう。

★2023年6月27日現在の情報です

(執筆:渡部 ナオコ)

★家計関連記事一覧はこちら★

みらいに役立つ無料メルマガ配信中

無料相談のお申し込みはこちら

※こちらの記事もおすすめです