日本経済新聞に『NISAの非課税枠満了 初年の資産丸ごと移換可能』という記事がありました。(2018/05/19付 朝刊)

個人投資家のための税制優遇制度として、2014年1月に始まったNISA(少額投資非課税制度)。

NISAでは、毎年120万円の非課税投資枠が設定されていて、株式や投資信託などの配当・譲渡益等が非課税対象となります。非課税となる期間は5年間。

ですので、2014年に始まったNISAが、2018年末に初の5年間の非課税期間満了を迎えることになります。

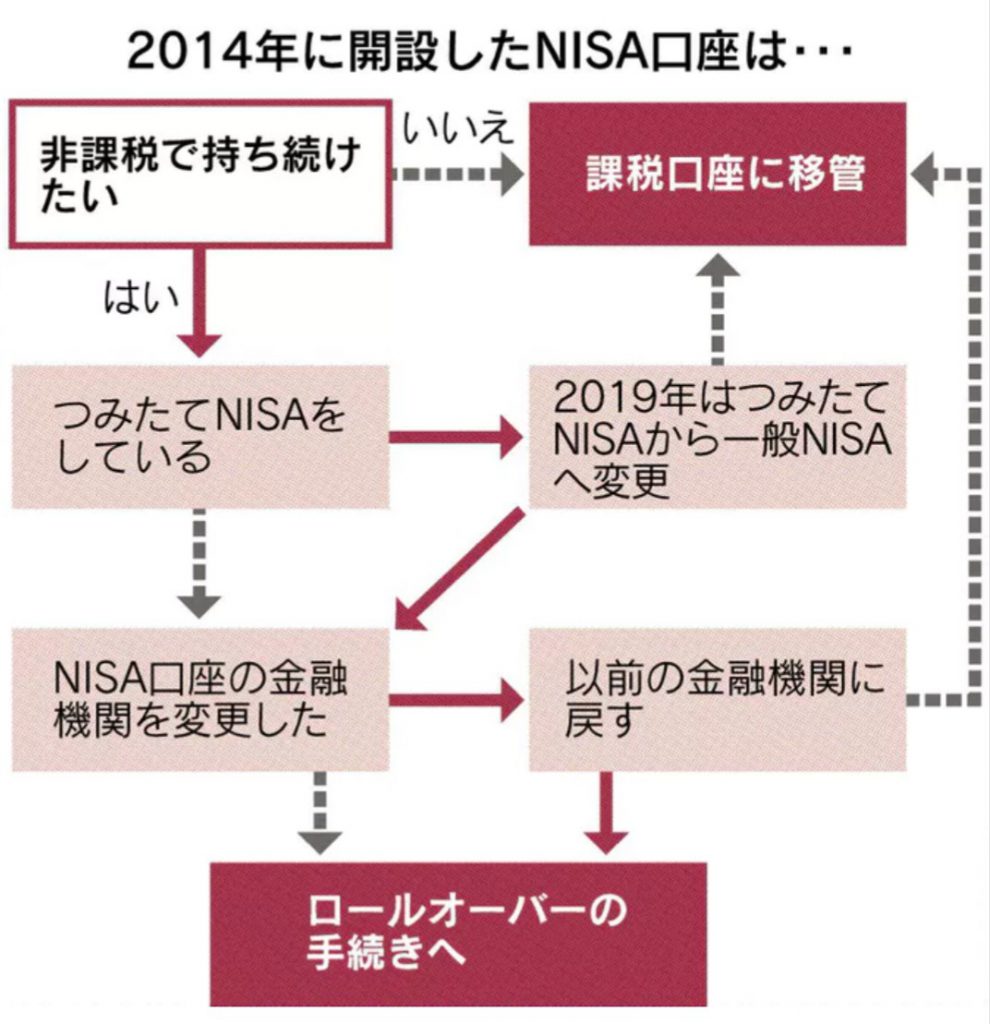

記事には、非課税期間終了を迎えるにあたり、NISA口座の資産をどうするのかの選択肢が紹介されています。

選択肢は、

① 売却する、あるいは、特定口座や一般口座などの課税口座へ資産を移す

② ロールオーバーして、引き続きNISA口座で保有する

のどちらか。

記事内の図が分かりやすいので引用します。

(出所:日本経済新聞 2018/05/19 朝刊19面)

ロールオーバーとは、資産を移管すること。

2014年に始まったNISAは、2023年まで制度が継続しているので、5年間の非課税期間を超えても翌年分のNISA枠を活用すれば、実質、非課税期間を延長できることに。これがロールオーバーのメリット。

利益が出ている資産ならば、ロールオーバー後さらに値上がりしたら、その分も非課税扱いとなり、評価損が出ている資産ならば、ロールオーバーすることで値段の回復を待つことが出来ます。

ちなみに、資産が値上がりして非課税投資枠の上限120万円を超えていても、全額ロールオーバー可能です。

ただし、120万円を超える金額をロールオーバーしたら、その年の非課税投資枠は利用不可。

一方で、120万円を超えない金額をロールオーバーした場合は、残額を利用することができます。

例えば、2014年に80万円で投資をした株式が150万円の評価額(2018年末時点)になっていても、まるまるロールオーバー可能。

逆に、ロールオーバーする資産の評価額が70万円(2018年末時点)だったら、翌年の非課税枠上限120万円の残り50万円まで利用できる、という具合です。

ただし、ロールオーバーには以下の注意点が。

・つみたてNISAをしている人は、ロールオーバーする2019年は中断し、NISA口座を選択すること(2つのNISAは併用不可)。

・ロールオーバーは、同じ金融機関のNISA口座であること(2014年と現在のNISA口座の

金融機関が異なる場合、変更手続きが必要)。

また、ロールオーバーせず特定口座や一般口座などの課税口座に資産を移す場合、取得価額は非課税期間満了時の時価となり、その後の売却益や配当金は課税対象となることを覚えておきましょう。

なお、ロールオーバーの手続きの詳細は10月頃までに金融機関から案内があるようです。

2014年にNISAを始めた人は、売却することも含めロールオーバーするかどうか、今のうちから考えておくとよいかもしれませんね。