前回のコラムで、

・ひと月あたりのiDeCo新規加入者数が約4年ぶりの高水準(2021年2月末時点)

・特に、第1号被保険者と第3号被保険者が前月比で顕著な伸び

とお伝えしました。

あれ?所得控除のメリットがない専業主婦(夫)が増えているのはなぜ?と感じた人もいるのではないでしょうか。

たしかに第3号被保険者は、第2号被保険者に扶養されている20歳以上60歳未満の配偶者(年収130万円未満の人)ですので、専業主婦(夫)となります。でも「扶養の範囲内で働く主婦(夫)」も第3号被保険者となり、iDeCoのメリットを十分に活用できる人もいるんです!

そこで、老後のための資産形成と節税をかなえ、自分にご苦労様!とも言えちゃう、主婦(夫)のiDeCo活用法について、2回に分けてご案内します。今回は、税のメリットについてです。

iDeCoを活用すれば所得税をゼロにできる

社会保険上の扶養範囲内となるよう年収130万円未満で働いている主婦(夫)は、年収が給与所得控除と基礎控除の合計103万円を超えると、通常であれば所得税を納めます(医療費控除やその他控除により課税所得がないケースもあります)。

でもiDeCoを活用すれば、この所得税をゼロにできちゃうんです。では所得税についてシミュレーションをしてみましょう。

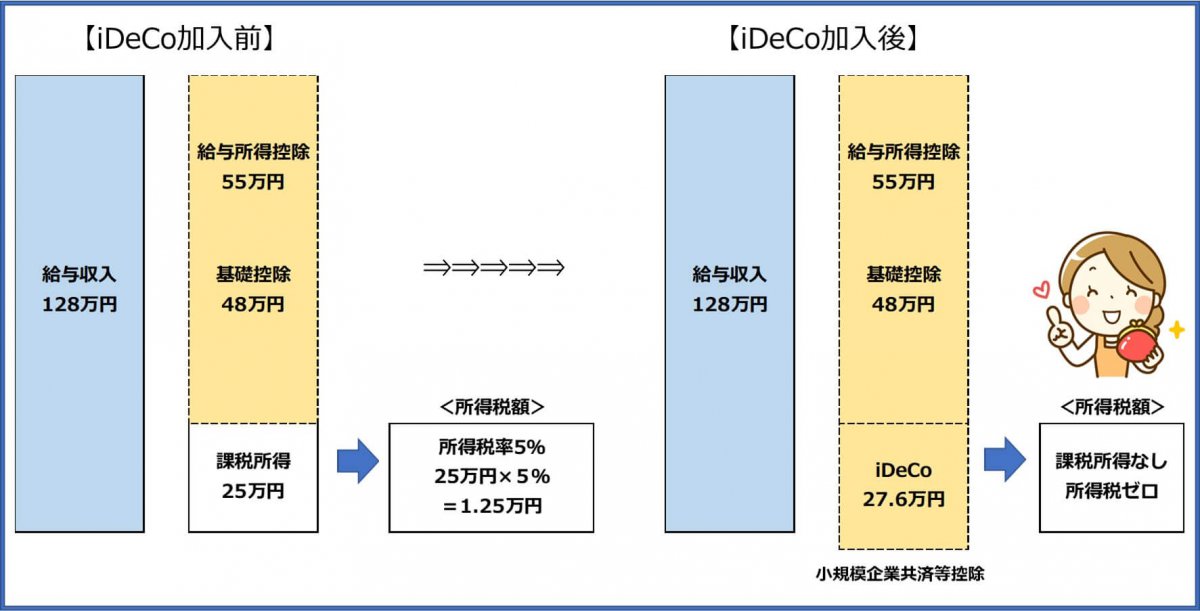

もし給与収入が128万円の場合、そこから給与所得控除55万円と基礎控除48万円を差し引いた残りの課税所得は25万円となります。その課税所得25万円に所得税率5%がかかり、所得税は1.25万円となります。

でも、もしiDeCoで毎月2.3万円(年間27.6万円)を拠出すれば、掛金すべてが「小規模企業共済等控除」という所得控除の対象になり、課税所得25万円から27.6万円を引けますので、課税所得はゼロ、すなわち所得税がゼロになるんです。

iDeCo資産を受け取るときも大きなメリットあり!

掛金を払っている間、所得税をゼロにできることをお伝えしましたが、60歳以降にiDeCoを受け取るときにも大きな税のメリットがあるんです。

iDeCo資産を受け取るときには、「一時金」としてまとめて受け取るか、「年金」として分けて受け取るか、両方を併用するか、3つの方法から選択できます(運営管理機関によって併用ができない場合もあります)。

どのように受け取るかによって、税金の優遇のされ方が変わります。「一時金」とした場合は、退職所得控除の対象。「年金」とした場合は、公的年金等控除の対象となるんですね。

専業主婦(夫)の場合は、会社員と違いいわゆる退職金はありません。ですので、退職所得控除の枠をiDeCoの受け取りでフル活用できるんです。

たとえば、30歳から60歳まで30年間拠出した場合の退職所得控除を見てみましょう。

退職所得控除の計算式は以下の通りで、iDeCoの通算加入期間を勤続年数とみなします。すると退職所得控除は1500万円となり、一括でまとめて受け取るiDeCo資産が1500万円以下なら、受け取り時に税金がかからないことになります。

退職所得控除額:800万円+(70万円×10年)=1500万円

毎月2.3万円を30年間拠出すると、掛金の総額は828万円です。仮に運用で増やせたら、年1%の運用でも965万円に、年2%なら1130万円に、年3%だったら1330万円にもなります。

年3%で運用できた1330万円をまとめて一括で受け取った場合、退職所得控除の対象となり、退職所得控除1500万円が差し引けるので、課税はされません。掛金総額828万円から1330万円に増えた分の利益502万円を、まるまる受け取れるということです。

つまり、運用している間の利益も非課税、受け取るときも非課税。課税されることなく資産形成が可能になるというわけです。(受け取り額によっては、非課税とならないケースもあります)

いかがでしたでしょうか。掛金を払っている時の所得控除、60歳以降の受け取り時の退職所得控除の活用など、第3号被保険者がiDeCoに加入するメリットをご理解いただけたのではないでしょうか。

次回は、専業主婦ならではの面白いiDeCo活用法と、所得税を払っていない人のiDeCo加入時の注意点についてご案内します。ぜひ、次回もご覧くださいね。

★2021年5月11日現在の情報です。

(執筆 冨田仁美)

★iDeCo関連記事一覧はこちら★

みらいに役立つ無料メルマガ配信中

無料相談のお申し込みはこちら

※こちらの記事もおすすめです