先日のコラム(人生100年時代に備える「積み立て投資」って、本当に有効なの?)で取り上げた、金融庁金融審議会がまとめた報告書が、ここのところ世間で話題になっています。

報告書の公表時には、わたしの住む地元の新聞の一面にもデカデカと報じられ、記事の大きさと内容の扱いにやや違和感を覚えていたところ、

・年金は破綻している、とネットで炎上

・100年安心はデタラメじゃないか、と国会で論戦

・報告書を受け取らない、と担当大臣は内容を否認

などと、日に日に世間がヒートアップ。

この状況には違和感を通り越して、驚くばかりです。

この報告書は金融庁のサイトにアップされている「誰でも」閲覧可能なもので、わたしも読みました。

(読みたいかたは、コチラ→金融審議会 「市場ワーキング・グループ」報告書 の公表について)

で、読んだから思うんです。

みんな読んじゃえばいいのに。

新聞の限られた紙面の中で語られる内容だけでなく、報告書も合わせて読んだなら、こんなにヒートアップしないのでは?と。

でも、金融庁の報告書となると「お堅そう…。」と敬遠するかもしれないですね。

そこで今回のコラムでは、この話題について何が問題になっていて、報告書はどんな内容で、結局私たちはどうしたらよいかを分かりやすく解説します。

■みんなが敏感に反応した「2000万円」という金額

今回の一番の問題点は、老後に備えるべき資金として、具体的かつ重い金額がドーン!と全面に出されたことではないでしょうか。

年金受給までまだ相当の時間がある現役世代の方なら、「老後ってお金足りるのかなあ」と一度は思ったことがあるかも知れません。

ところが普段なんとなく思うことなのに、そのぼんやりした不安をいざ具体的な数字で「見える化」されると、

急に現実味を帯びた!

その額がかなりクラクラするレベルだった!

毎月お給料から社会保険料を払っているのに、虚しすぎる!

という反応になり、果ては、

国は開き直って、自助努力でなんとかしろと言っている!

と、不安が怒りに変化したように思います。

でもこの老後に不足すると言われる2000万円という金額は、正しいようで正しくない。

というのも、ある年金受給世帯のひとつのモデルを参考に数字を出したにすぎないからです。

実際の「あなた」に置き換えたときは、この限りではないということです。

■報告書には何が書かれている?

報告書の正式なタイトルは、『金融審議会 市場ワーキング・グループ報告書 「高齢社会における資産形成・管理」』(令和元年6月3日)です。

報告書は「高齢社会における資産形成・管理」について、

1. 高齢社会を取り巻く環境変化の現状整理

2. 基本的な視点および考え方

3. 考えられる対応

という3つの構成でまとめています。

40ページを超えるこの報告書の中身をすごくザックリと伝えると、

非常に多くの客観的データを用いて過去から現在までの変化を分析し、想定される未来像を描き、そのうえでこの報告書のテーマである「高齢社会における資産形成・管理」はどうあるべきかをまとめたもの。

ということになるでしょうか。

ちなみに、2000万円のくだりは報告書の10ページに出てきます。

ここで取り上げられた「平均的な姿」の高齢夫婦の例を具体的に見てみると、

・夫65歳以上、妻60歳以上の夫婦のみの無職世帯

・実収入:209,198円

(内訳:社会保険給付191,880円、勤め先・事業収入8,277円、その他9,041円)

・実支出:263,718円

(内訳:食料64,444円、住居13,656円、光熱19,267円、家具家事用品9,405円、衣服6,497円、保健医療15,512円、交通通信27,576円、教養娯楽25,077円、その他54,028円、非消費支出28,240円)

となっています。

つまり、この「平均的な姿」のケースでは、

「実収入209,198円から実支出263,718円を差し引くと約5万円の赤字なので、65歳から30年くらい長生きすると不足額は2000万円くらいになります」

という話です。

具体的な内訳を見て、いかがですか?

うちは現在50代の夫婦2人世帯ですが、交通通信費と教養娯楽費は今と同じくらいだなー、年金生活になったらもっと少なくなるんじゃないかなー、という感想です。

つまり報告書で取り上げた「平均的な姿」は、「高齢社会における資産形成・管理」というテーマで議論するうえでの一つの事例に過ぎない、ととらえるのが自然です。

そしてこの報告書の本来の目的は、高齢社会における金融サービスのあり方を提言するものであって、個人ひとりひとりに自助努力を求めるものではないということ。

報告書の冒頭には、こんなことが書かれています。

「本報告書の公表をきっかけに金融サービスの利用者である個々人及び金融サービス提供者をはじめ幅広い関係者の意識が高まり、令和の時代における具体的な行動につながっていくことを期待する。」

「今回の一連の作業を出発点として国民に本報告書の問題意識を訴え続け、国民間での議論を喚起することにより、中長期的に本テーマにかかる国民の認識がさらに深まっていくことを期待する。」

では、私たちは具体的にどうしたらいいのでしょう?

■自分ごととして考える資産形成と管理

報告書の後半には、現役期・リタイヤ期前後・高齢期の3つのライフステージごとに参考になる対策が提案されています。

みらい女性倶楽部の読者の多くのみなさんが該当する「現役期」に絞って見てみると、

・早い時期からの資産形成の有効性を認識する

・少額からであっても安定的に資産形成を行う

・自らにふさわしいライフプラン・マネープランを検討する

・長期的に取引できる金融サービス提供者を選ぶ

ことが重要。

老後までの時間のアドバンテージを、資産形成のために有効に使いましょう、ということです。

先ほどの高齢夫婦の事例のように具体的な収支を把握できればいいですが、まだ先の話で漠然としている方がほとんどかもしれません。

とはいえ、自分が過ごしたいと思う老後生活を送るためには、公的年金のほかに「お金」の準備がいるだろうことは想像できると思います。

すると、「できるだけ早いうちに、できる金額から、資産形成を始めた方がいい」という当たり前の話に。

老後に向けた資産形成といえば、長期・積立・分散を心がけた資産運用が可能となる「iDeCo」や「つみたてNISA」の活用が王道です。

でも、運用はむずかしそうだし、なんだかコワイ、と思う人もいるでしょう。

実際に運用の経験がなく不安に思う方は、前回のコラム(人生100年時代に備える「積み立て投資」って、本当に有効なの?)も参考にしていただければと思います。

また、預貯金の積立だって良いのです。早いスタートが鍵。

残念ながら老後までの資産形成の時間があまりないんですけどー、という世代の方にはこちらの書籍をおススメします。

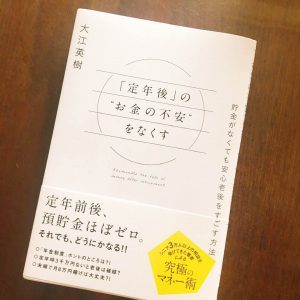

「定年後」の‟お金の不安“をなくす 貯金がなくても安心老後をすごす方法![]()

「定年前後、預貯金ほぼゼロ」だったという大江英樹さんが、定年時にあまり蓄えがなくてもなんとかなるよー、と語ってくれています。

「定年前後、預貯金ほぼゼロ」だったという大江英樹さんが、定年時にあまり蓄えがなくてもなんとかなるよー、と語ってくれています。

いずれにしても、老後に「お金」が必要なのは多くの人の共通項。

今回の報告書は、本来の意とする方向と違った形でスポットライトを浴びましたが、老後に漠然とした不安を抱いている人がこれを機に具体的な行動を起こすキッカケになってくれたらと思います。